晶晨股份近期在港股IPO關(guān)鍵期的一系列資本運(yùn)作引發(fā)了市場(chǎng)廣泛關(guān)注。這家市值約380億元的公司,在主營(yíng)業(yè)務(wù)增長(zhǎng)明顯放緩的背景下,竟斥資3億多元收購(gòu)一家持續(xù)虧損的企業(yè),被外界質(zhì)疑為典型的“擺賬”行為。

晶晨股份作為國(guó)內(nèi)領(lǐng)先的半導(dǎo)體設(shè)計(jì)企業(yè),近年來(lái)業(yè)績(jī)?cè)鲩L(zhǎng)已顯疲態(tài)。2023年上半年財(cái)報(bào)顯示,公司營(yíng)收增速降至個(gè)位數(shù),凈利潤(rùn)同比下滑超過(guò)15%,這與前幾年動(dòng)輒30%以上的高速增長(zhǎng)形成鮮明對(duì)比。半導(dǎo)體行業(yè)周期性調(diào)整、市場(chǎng)競(jìng)爭(zhēng)加劇以及研發(fā)投入持續(xù)加大,都對(duì)其盈利能力造成了壓力。

就在這樣的關(guān)鍵時(shí)期,晶晨股份卻做出了令人費(fèi)解的收購(gòu)決定——以3.2億元收購(gòu)一家連續(xù)三年虧損的智能硬件公司。公開資料顯示,被收購(gòu)方在過(guò)去三年累計(jì)虧損超過(guò)8000萬(wàn)元,且主營(yíng)業(yè)務(wù)與晶晨股份現(xiàn)有業(yè)務(wù)協(xié)同性有限。

業(yè)內(nèi)分析人士指出,這筆交易在IPO前夕完成,很可能是一種財(cái)務(wù)操作手段。通過(guò)收購(gòu)虧損企業(yè),晶晨股份可以在合并報(bào)表時(shí)利用其累積虧損進(jìn)行稅務(wù)抵扣,同時(shí)也可以通過(guò)商譽(yù)等方式美化資產(chǎn)負(fù)債表。這種“擺賬”手法在IPO前的企業(yè)中并不罕見,但其商業(yè)合理性和長(zhǎng)期價(jià)值值得商榷。

更令投資者擔(dān)憂的是,此次收購(gòu)恰逢晶晨股份港股IPO的關(guān)鍵節(jié)點(diǎn)。公司在招股說(shuō)明書中強(qiáng)調(diào)要通過(guò)并購(gòu)加速業(yè)務(wù)拓展,但選擇在此時(shí)收購(gòu)一家盈利前景不明朗的虧損企業(yè),不免讓人懷疑其真實(shí)意圖是為了撐大資產(chǎn)規(guī)模、優(yōu)化財(cái)務(wù)指標(biāo),以期在IPO時(shí)獲得更高估值。

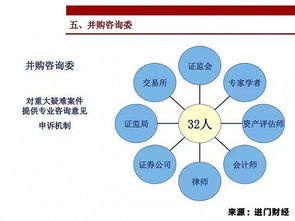

監(jiān)管機(jī)構(gòu)對(duì)此類交易也保持高度關(guān)注。近年來(lái),港交所已加強(qiáng)對(duì)IPO前重大資產(chǎn)重組的審查力度,特別關(guān)注是否存在通過(guò)并購(gòu)操縱財(cái)務(wù)數(shù)據(jù)的行為。若晶晨股份無(wú)法合理解釋此次收購(gòu)的商業(yè)邏輯,可能會(huì)面臨監(jiān)管問(wèn)詢甚至影響IPO進(jìn)程。

從投資角度看,這種短期財(cái)務(wù)操作雖然可能帶來(lái)IPO時(shí)的估值紅利,但長(zhǎng)期來(lái)看,如果收購(gòu)的資產(chǎn)無(wú)法產(chǎn)生協(xié)同效應(yīng),反而可能成為拖累業(yè)績(jī)的包袱。投資者應(yīng)當(dāng)警惕此類“豪賭”行為背后的風(fēng)險(xiǎn),重點(diǎn)關(guān)注公司的核心競(jìng)爭(zhēng)力和可持續(xù)發(fā)展能力。

晶晨股份的案例再次提醒市場(chǎng):在資本市場(chǎng)的關(guān)鍵時(shí)刻,企業(yè)更應(yīng)當(dāng)堅(jiān)持主業(yè)為本、價(jià)值創(chuàng)造為導(dǎo)向的發(fā)展策略,而非寄希望于財(cái)務(wù)技巧的短期效應(yīng)。只有扎實(shí)的經(jīng)營(yíng)業(yè)績(jī)和清晰的成長(zhǎng)路徑,才能真正贏得投資者的長(zhǎng)期信任。